Dafür, dass die INSM und das Institut der deutschen Wirtschaft (IW) keine unabhängigen Gutachten vorstellen und die Ergebnisse sehr interessengesteuert interpretieren, sind sie bekannt. Am Montag, 10. Mai, bekamen sie tatsächlich den akrobatischen Kopfstand hin mit der Botschaft „Einkommensteuerbelastung der Spitzenverdiener seit 1998 deutlich gestiegen.“ Arme Spitzenverdiener, ist man da geneigt zu sagen. Und sagt auch INSM-Chef Hubertus Pellengahr ziemlich unverblümt.

Mit Blick auf die Studienergebnisse fordert der Geschäftsführer der INSM, Hubertus Pellengahr, die schädliche und überflüssige Debatte über Steuererhöhungen umgehend zu beenden.„Wenn mehr als jeder zweite Euro der Lohn- und Einkommensteuer von lediglich zehn Prozent der Steuerzahlerinnen und -zahler erbracht wird, sollte die Politik das anerkennen, statt es kleinzureden. Die Einkommen in Deutschland wurden und werden kräftig umverteilt. Was wir jetzt brauchen, ist neues und zusätzliches Wachstum. Wer Steuererhöhungen androht, bewirkt das Gegenteil. Umso schneller wir wieder zurück zu alter Stärke finden, desto schneller entsteht Spielraum für Steuererleichterungen für alle Einkommensgruppen. Das haben wir uns alle verdient.“

Oh ja, da ist er wieder: Der emsige gutverdienende Steuerzahler, der sich für den Retter des Staates hält.

Nur: Die Interpretation stimmt so nicht. Das steht sogar in der Studie.

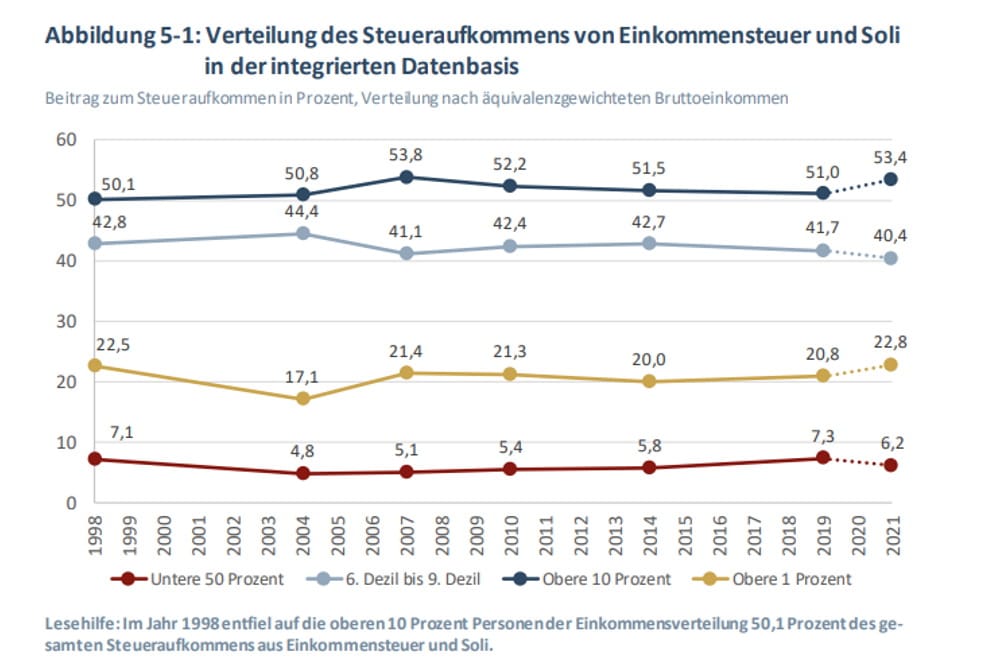

„Das deutsche Steuersystem sorgt für eine enorme Einkommensumverteilung. Dieses Jahr werden die oberen 1 Prozent der Steuerzahlerinnen und Steuerzahler voraussichtlich 22,8 Prozent der gesamten Einkommensteuereinnahmen (inkl. Soli) tragen, die oberen 10 Prozent sogar 53,4 Prozent“, interpretiert die INSM das Ergebnis der Studie.

„Verglichen mit der Aufkommensverteilung vor der großen Steuerreform der rot-grünen Bundesregierung ist die Belastung dieser Einkommensgruppen spürbar angestiegen. Der Anteil der restlichen 90 Prozent hat sich entsprechend reduziert. Das führt dazu, dass die unteren 50 Prozent nur noch 6,2 Prozent des Einkommensteueraufkommens (inkl. Soli) zahlen. Das ist das Ergebnis einer umfangreichen Analyse des Instituts der deutschen Wirtschaft (IW) im Auftrag der Initiative Neue Soziale Marktwirtschaft (INSM).“

Und ganz sicher ist sich die Lobbyvereinigung für die radikalere Marktwirtschaft: „Die Analyse mit einer zeitlich konsistenten Datenbasis zur Einkommensverteilung im Zeitraum von 1998 bis 2021 widerlegt eine weitverbreitete Meinung über steuerliche Be- und Entlastungen während der vergangenen zwei Jahrzehnte. Zwar sank die durchschnittliche Steuerbelastung der Bruttoeinkommen durch Einkommensteuer und Soli für die oberen 10 Prozent und die oberen 1 Prozent der Einkommensverteilung unmittelbar nach der Reform Anfang des Jahrtausends.“

„In der Phase wirtschaftlichen Aufschwungs zwischen 2014 und 2019 führten jedoch ausbleibende Anpassungen des Einkommensteuertarifs sowie vieler Freibeträge an die Realeinkommensentwicklungen dazu, dass im Jahr 2019 die Steuerbelastung der Bruttoeinkommen aller Einkommensgruppen – auch die der oberen 1 Prozent – höher lag als im Jahr 1998. Auch die Gruppe der unternehmerisch Tätigen und Selbstständigen wies im Jahr 2019 eine deutlich höhere Steuerbelastung als 1998 auf.“

Das kann man alles, so wie es dasteht, gleich wieder vergessen. Es suggeriert, dass die Bestverdiener in der Auswertung die ganze Zeit recht konstante Einkommen gehabt haben sollen, was schlicht nicht der Fall ist. Im Gegenteil: Ihre Einkommen sind deutlich stärker gestiegen als die der Geringverdiener und Normalverdiener. Ihre Steuerbelastung ist nicht gestiegen, weil der Staat ihnen in irgendeiner Weise mehr Steuern zugemutet hat, sondern weil die Einkommen der Gutverdiener massiv gestiegen sind, womit dann auch immer mehr Mitglieder der obersten 1 Prozent immer höhere Jahreseinkünfte hatten, womit entsprechend auch die durchschnittlichen Steuersätze wuchsen.

Dass die oberen 10 Prozent dabei tatsächlich über die Hälfte zur Einkommenssteuereinnahme beitrugen, ist in Wirklichkeit ein Armutszeichen für die Republik und ein Zeichen für die wachsende Kluft zwischen Arm und Reich.

In der Studie findet man dazu diese Passage: „Die durchschnittliche Belastung aller Gruppen lag im Jahr 2019 höher als im Jahr 1998. Besonders bemerkenswert ist dieses Ergebnis für die oberen 10 und 1 Prozent, da der Spitzensteuersatz nach 1998 gesenkt wurde. Selbst im ,Corona‘-Szenario bleibt dieses Ergebnis erhalten, obwohl durch die Einkommensverluste auch die durchschnittlichen Steuersätze in allen Gruppen sinken. Der Rückgang der Belastung für die oberen Einkommen erfolgt ebenfalls nur aufgrund der Einkommensrückgänge, denn im Gegensatz zu den anderen Gruppen bleibt die Belastung mit dem Soli erhalten. Die relativen Einkommensrückgänge sind im unteren Bereich der Verteilung am größten, sodass der Anteil der oberen 10 und 1 Prozent am Aufkommen steigt.“

Eigentlich noch recht einfache Mathematik. Und die zugehörigen Grafiken zeigen recht deutlich, wie gerade die oberen Einkommensgruppen – die oberen 10 Prozent – seit 2010 beim Einkommen massiv vom Wirtschaftsaufschwung profitiert haben. Ein Zuwachs, der sich logischerweise auch im Anstieg der errechneten Steuerlast auf diese Einkommen niederschlug. Während unten, bei den einkommensärmsten 30 Prozent, praktisch nichts passiert ist. Die leichten Zugewinne bei Einkommen bis 2019 waren 2020 gleich wieder perdu. Und auch in der Mittelgruppe (4. bis 8. Dezil) wurden die leichten Zuwächse bis 2019 im Jahr 2020 wieder aufgefressen.

Aber dass man beim IW genau weiß, warum die untersten 30 Prozent einfach auf keinen grünen Zweig kommen – und deshalb auch nicht stärker zum Einkommenssteueraufkommen beitragen – kann man eigentlich auch recht unverblümt lesen: „Der Anteil der unteren 50 Prozent am Aufkommen ist vor allem zwischen 1998 und 2004 gesunken.

Hierbei spielte die rot-grüne Steuerreform eine zentrale Rolle, bei der der Grundfreibetrag schrittweise bis 2004 deutlich erhöht und der Einstiegssteuersatz reduziert wurde. Auch der Rückgang des Anteils der oberen 1 Prozent am Aufkommen hatte mit der Reform zu tun, denn der Spitzensteuersatz wurde von 53 Prozent auf 45 Prozent gesenkt. Allerdings stieg anschließend der Beitrag der oberen 1 Prozent wieder und pendelte sich bei etwas über 20 Prozent ein.“

Die Botschaft steckt in der Jahresangabe „zwischen 1998 und 2004“, denn das waren die Jahre, in denen all die neuen Beschäftigungsmodelle in Deutschland salonfähig gemacht wurden, die den größten Niedriglohnsektor in Europa zur Folge hatten. Millionen Arbeitsplätze wurden entweder umgewandelt oder auch teilweise neu geschaffen, in denen die Entlohnung nur knapp über Hartz-IV-Niveau lag.

Ergebnis: Die Betroffenen wurden so schlecht bezahlt, dass sie entweder unter oder nur knapp über dem Steuerfreibetrag lagen. Der übrigens keine Gnade ist, sondern rein rechnerisch die Summe ausmacht, die ein Mensch in Deutschland braucht, um überhaupt einigermaßen über die Runden zu kommen.

Wenn aber mehr Menschen in dieses Level hinabgedrückt werden und so wenig verdienen, dass praktisch keine Einkommensteuer erhoben werden kann, bleibt ihr Beitrag zum Einkommensteueraufkommen logischerweise marginal. Was eben auch – als mathematischer Schluss – bedeutet, dass die höchsten Einkommen deshalb mehr zum Steueraufkommen beitrugen, weil sie schlicht auch einen deutlich höheren Anteil an den Lohnsummen bekommen haben.

Tatsächlich zeigt die Studie, dass 30 Prozent der Lohnbezieher nach wie vor nur knapp überm Existenzminimum verdienen. Der Niedriglohnsektor ist wie betoniert. Und solange das so bleibt, werden die Vielverdiener auch den Löwenanteil der Steuern zahlen.

Hinweis der Redaktion in eigener Sache

Seit der „Coronakrise“ haben wir unser Archiv für alle Leser geöffnet. Es gibt also seither auch für Nichtabonnenten alle Artikel der letzten Jahre auf L-IZ.de zu entdecken. Über die tagesaktuellen Berichte hinaus ganz ohne Paywall.

Unterstützen Sie lokalen/regionalen Journalismus und so unsere tägliche Arbeit vor Ort in Leipzig. Mit dem Abschluss eines Freikäufer-Abonnements (zur Abonnentenseite) sichern Sie den täglichen, frei verfügbaren Zugang zu wichtigen Informationen in Leipzig und unsere Arbeit für Sie.

Vielen Dank dafür.

Empfohlen auf LZ

So können Sie die Berichterstattung der Leipziger Zeitung unterstützen:

Keine Kommentare bisher

Mit Zahlen täuschen.

Ich finde diesen Artikel nicht erhellend.

Warum?

Er sagt nicht klar aus was Gesetz ist. Jeder steuerzahlende Bürger, völlig egal welches Einkommen er erzielt, hat im Jahr 2021 einen monatlichen nicht zu besteuernden Freibetrag von 812 Euro. Das sind im Jahr 9744 Euro. Auf diese Summe zahlt der Milliardär genauso wenig Steuern wie der Bettler, nämlich nichts.

Wer jammert das er hohe Steuern zahlt, hat ein hohes Einkommen um das mal zu pauschalisieren. Da ist aber auch das andere Ende über das ja so viel gejammert wird: Der Spitzensteuersatz (Reichensteuer). Den zahlt man erst ab einem Jahreseinkommen von 274613 Euro, das sind etwas mehr als 22884 Euro im Monat.

Wer also 22886 Euro im Monat verdient zahlt auf die ersten 812 Euro keine Steuern und auf die letzten 2 (zwei!) 45 Prozent. Alles was dazwischen liegt wird weniger stark besteuert. So etwas nennt man dynamisches Steuersystem. Um es mal etwas flapsig auszudrücken: Wer hat der kann und muss (theoretisch).

Vorschlag: Wer keine oder weniger Steuern zahlen will und seinen Beitrag am Steueraufkommen senken will, muss einfach weniger verdienen.

Um auf den Artikel zurück zu kommen. Man hätte es klarer benennen können.

Wenn ich einen Euro habe kann ich diesen am heutigen Tag für ein Bierchen ausgeben. Der arme Reiche hat mehr als 28 Euro für das gleiche Bierchen zur Verfügung und jammert wenn ihn einer um 45 Cent anschnorrt.

Denn die Lebensmittel sind ja für alle gleich teuer. Oder?

Schöne Feiertag wünsche ich!